中欧国际工商学院经济学与金融学教授盛松成在某论坛发表了题目为“货币政策有效而有限,需加强政策协调配合”的演讲,他的演讲涉及到四个方面内容:第一,目前经济恢复的基础还需要巩固;第二,货币政策有效而有限;第三,财政政策需要更加积极,货币政策予以配合;第四,央行买卖国债将逐步成为我国货币政策的工具之一。

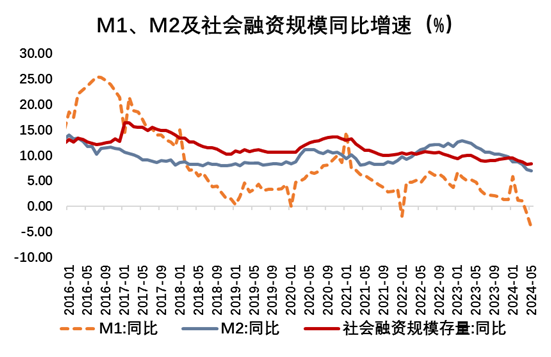

第一个方面,目前中国经济恢复的基础还需要稳固。 盛松成表示,目前经济恢复的基础还需巩固,总体在向好的方向发展,但进程较为缓慢。作为经济的前瞻指标,金融数据自今年4月起明显下行。金融数据也是对经济运行的反映,在货币政策始终保持支持性立场的情况下,有效需求不足是目前金融数据走弱的主要原因,经济内生增长动力仍待提升。

5月末,狭义货币(M1)余额64.68万亿元,同比下降4.2%,为有数据以来最低值。M1下降主要是由企事业单位活期存款减少形成的,尤其是企业活期存款减少,而现金变化不多的。企业活期存款减少主要是三个方面的原因:

(1)企业存款定期化。 企业定期存款是不算在M1当中的,而计入M2。企业为什么放定期存款,而不放活期存款呢?如果企业要投资,就要买原材料、支付工资等,需要开支票,而只有活期存款才能开支票,定期存款不能开支票,所以企业如果在短期内投资,就会放活期存款。现在企业投资意愿有所下降,所以活期存款减少了,而放到定期存款去了,定期存款利率也比活期存款高。

(2)房地产市场下行。 今年以来,房地产市场无论是销售额还是销售规模同比增速下降几乎都超过20%。房地产企业的销售回款一般都会放在活期存款,因为房企随时都可能需要用。现在房地产市场下行,房企活期存款也减少了。

(3)居民消费需求仍然偏弱。 若消费需求增加,流向企业以后就成为企业活期存款。目前,消费需求偏弱,抑制了居民存款向企业转化。

第二个方面,货币政策有效而有限。 盛松成表示,与财政政策可以直接介入经济活动不同,货币政策一般是间接发挥作用的,需要金融机构、企业和居民部门的配合,其实施效果在相当程度上受市场反馈的影响。

目前我国金融机构超储率较低,可以通过降准直接调节流动性。我国最近二十几年来超额准备金率曾高达7.9%,而截至今年一季度末,只有1.5%。

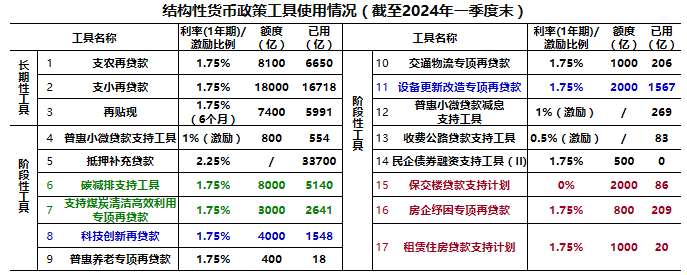

货币政策实施效果也在很大程度上取决于整体经济的配合,又一个突出的例子,就是结构性货币政策工具的运用。在支持经济薄弱环节方面,支农、支小再贷款发挥了较大作用;而与经济高质量发展相关的碳减排支持工具、设备更新改造专项再贷款等额度的使用也较为充分。

第三个方面,财政政策需要更加积极,货币政策予以配合。 盛松成指出,目前投资增速小幅回落。1-5月,固定资产投资同比增长4.0%,增速比1-4月下降0.2个百分点。其中,基建投资同比增长5.7%,增速较1-4月下降0.3个百分点;制造业投资同比增长9.6%,增速较1-4月下降0.1个百分点;房地产开发投资同比下降10.1%,降幅较1-4月扩大0.3个百分点。要实现今年5%左右的经济增速目标,投资仍有缺口,因此财政政策需更加积极。

今年5月末,社会融资规模存量同比增长8.4%,增速较4月末提高0.1个百分点。5月当月,社融增加2.06万亿元,其中政府债券净融资达1.2万亿元(占5月社融增量的59.2%)。5月政府债券净融资约占1-5月净融资的近一半,说明政府债券发行明显加速,财政政策加力提效。

货币政策怎么配合呢?降准是我国货币政策配合财政政策的主要手段,这和西方国家是不同的。因为中国大部分国债和地方债都是由商业银行所购买的。目前中国国债70%左右、地方政府债82%左右都是由商业银行持有的。如果降准,将增加商业银行可自由使用的资金,从而更好地支持国债和地方债的发行。

2016年以来,我国法定存款准备金率调整过21次,均为向下调整(降准)。目前金融机构加权法定存款准备金率为7.0%。相比之下,我国政策利率仅调整过12次。

目前LPR已创2019年改革以来新低。截至2023年末,商业银行重要指标净息差下滑至1.69%,首次跌破1.7%关口。而今年一季度末,商业银行净息差进一步降至1.54%。

第四个方面,央行买卖国债将逐步成为中国货币政策的工具之一。 盛松成表示,去年召开的中央金融工作会议提出,“要充实货币政策工具箱,在央行公开市场操作中逐步增加国债买卖”。目前,我国国债市场规模已居全球第三,流动性明显提高,央行通过在二级市场买卖国债投放基础货币的条件逐渐成熟。

他认为,逐步将二级市场国债买卖纳入货币政策工具箱,这个过程整体是渐进式的,不可能一蹴而就。

首先,国债的发行节奏、期限、票面利率等都涉及货币政策的有关操作,因此对国债发行提出了更高的要求。中国短期国债比较少,大概占比18%,美国占比34%,差不多是中国的一倍。如果将买卖国债纳入货币政策工具箱,需要更多的短期国债。

其次,央行买卖国债成为常规操作对货币政策也提出了新的要求,例如操作频率、规模、央行持有国债的剩余到期时间,更重要的是国债定价变化对市场其他资产价格影响较大,因为国债是无风险资产,国债收益率是金融市场定价的基础。

目前新的情况是金融机构大量购买长期国债,导致国债收益率下降。央行出于维护金融稳定的考虑最认可的配资平台股票,将借入国债并适时卖出。目前我国央行总资产约43万亿元,其中,国债占比仅3.5%,而美联储总资产约7.2万亿美元,国债占比为61.6%。因此,我国现阶段还难以像美联储那样进行国债买卖的常规化操作。